不動産を売却した際には「税金がかかる」とイメージしている方は多いでしょう。

しかし「どんな税金がいくらかかる」と具体的なところまでわからず、悩んでいませんか?

この記事では、不動産売却時にかかる税金について解説します。

後半では税金対策、確定申告の方法についても説明していますので、ぜひご覧ください。

遠鉄の不動産・浜松北ブロック長 恒吉 俊哉(つねよし しゅんや)

宅地建物取引士

不動産売却にかかる税金は?

不動産を売却した際には、売却の利益(譲渡所得)に対して課される税金と、その他の税金が発生します。

不動産を売却した際には、売却の利益(譲渡所得)に対して課される税金と、その他の税金が発生します。

登録免許税

仲介手数料の消費税

ひとつずつ説明します。

不動産売却で譲渡所得を得た場合にかかる税金

所得税・住民税(譲渡所得税)

不動産売却で利益(譲渡所得)が発生すると、その所得に対して所得税と住民税が課せられます。

譲渡所得にかかる税金は、譲渡所得税といわれることもあります。

譲渡所得税が発生する場合は、売却の翌年に確定申告をしなければなりません。

また一定の条件を満たせば、確定申告をすることで譲渡所得税の負担を軽減したり、納税を先送りにしたりすることも可能です。

不動産売却でかかるその他の税金

不動産を売却する際は、所得税や住民税以外にも以下のような税金が発生します。

印紙税

不動産の売買契約書には「収入印紙」を貼る必要があり、これにかかるお金のことを印紙税といいます。

印紙税は不動産の売却価格に応じて高くなり、この価格は国税庁のウェブサイトで確認できます。特定の条件を満たす契約書については、軽減税率が適用されます。

契約金額と印紙税を表にまとめました。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 10万円超~50万円以下 | 400円 | 200円 |

| 50万円超~100万円以下 | 1,000円 | 500円 |

| 100万円超~500万円以下 | 2,000円 | 1,000円 |

| 500万円超~1000万円以下 | 10,000円 | 5,000円 |

| 1000万円超~5000万円以下 | 20,000円 | 10,000円 |

| 5000万円超~1億円以下 | 60,000円 | 30,000円 |

| 1億円超~5億円以下 | 100,000円 | 60,000円 |

| 5億円超~10億円以下 | 200,000円 | 160,000円 |

| 10億円超~50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

登録免許税

不動産の購入時にローンを利用した場合、ローンの返済が滞ったときに銀行が自由に不動産を差し押さえることができる権利「抵当権」が発生します。

抵当権を抹消しないと不動産の売却はできません。ローンを完済し、不動産登記に設定された抵当権を抹消します。

抵当権抹消にかかる登録免許税は、不動産1件あたり1,000円です。

ただし手続きは一般的に司法書士に依頼するケースが多く、その場合は登録免許税に加えて司法書士への依頼料も発生します。

仲介手数料の消費税

不動産会社に売却を依頼し、買主と売買契約を結んだ場合は「仲介手数料」がかかります。

仲介手数料には、法律で定められた上限があります。

不動産の売却価格が400万円以上である場合、仲介手数料の上限は「売却価格×3%+6万円+消費税」です。

仲介手数料は、不動産会社が提供するサービスの対価として支払うものであり、消費税の課税対象となります。

2024年3月現在の消費税率は10%です。

例えば仲介手数料が100万円の場合、消費税は10万円となり、売主は仲介会社に合計110万円を支払います。

不動産売却時の所得税・住民税の計算方法

続いて、不動産売却時の譲渡所得にかかる税金の計算手順や税率をみていきましょう。

課税譲渡税を計算する手順

譲渡所得税額は次の順に計算します。

- 譲渡所得額を計算する

譲渡所得額=譲渡価額−譲渡費用−取得費 - 課税譲渡所得額を計算する

課税譲渡所得額=譲渡所得額−特別控除額 - 譲渡所得税額を計算する

譲渡所得税額=課税譲渡所得×税率(所得税・住民税)

※譲渡価額:不動産の売却価格

※譲渡費用:仲介手数料や測量費、建物の取り壊し費用などの諸経費

※取得費:土地や建物を借り入れたときの購入代金、購入時の手数料など

※特別控除額:(一定要件を満たす場合に適用されます)マイホームを譲渡したり、収用等、特定土地区画整理事業等、特定住宅遅造成事業等、農地保有の合理化等で土地や建物、農地を譲渡した場合に適用

取得費のうち、建物の部分については、実際に取得した金額から所有期間に応じた「減価償却費」を差し引く必要があります。

減価償却費は、建物や機械などが時間の経過とともに減少したと考えられる価値分を指す費用です。

売買契約書などの書類が残っておらず、土地や建物の取得費用が分からないときは、譲渡価額の5%を取得費(概算取得費)とすることができます。

譲渡所得税の税率は所有期間によって決まる

売却する不動産を所有していた期間によって「短期譲渡所得(所有期間5年以下)」と「長期譲渡所得(所有期間5年超)」の2種類に分けられ、それぞれ税率が異なります。

| 所有期間 | 所得税率 | 住民税率 | |

| 短期譲渡所得 | 5年以下 | 30.63% | 9% |

| 長期譲渡所得 | 5年超 | 15.315% | 5% |

(引用元:国税庁ホームページ)※上記税率には復興特別所得税が合算されています。

所有期間が10年を超えた場合は軽減税率が適用されます。

| 所有期間 | 課税譲渡所得額 | 所得税率 | 住民税率 | |

| 10年超所有軽減税率の特例 | 10年超 | 6000万円以下の部分 | 10.21% | 4% |

| 6,000万円超を超える部分 | 15.315% | 5% |

(引用元:国税庁ホームページ)※上記税率には復興特別所得税が合算されています。

譲渡所得税は確定申告で支払う必要がありますが、住民税は申告不要です。

確定申告後に住民税の納付書が送付されてくるので、届き次第納税しましょう。

不動産売却の税金はいつ払う?納付時期と納付方法

不動産売却時の印紙税や登録免許税、譲渡所得税を納付するタイミングと納付方法は次のとおりです。

納付時期:売買契約を締結するとき

納付方法:税額に相当する印紙税を購入して契約書に貼付し、消印をする

納付時期:法務局で抵当権抹消登記の申請をするとき

納付方法:収入印紙で納付

納付時期:売却の翌年に確定申告をしたあと

納付方法:税金の種類によって異なる

所得税・復興特別所得税:納付書で納付(PCやスマートフォンからの納税も可)

住民税:給与天引き(特別徴収)または納付書などで納付(普通徴収)

仲介手数料とそれにかかる消費税は、不動産会社によって異なります。

不動産が買主に引き渡されたときに一括で支払うケースもあれば、契約締結時と引き渡し時に半分ずつ支払うケースもあるため、事前によく確認しておきましょう。

仲介手数料にかかる消費税の支払方法は、原則として現金ですが、不動産会社によっては口座振込に対応していることもあります。

不動産売却時の税金対策

不動産売却にともなう税金を、なるべく安く抑えたい方は「節税方法」についてもチェックしましょう。

ここからは不動産売却後の税金対策について、4つのポイントをご紹介します。

譲渡費用・取得費の計算はしっかり行う

譲渡所得税・住民税の税額は、課税譲渡所得額に税率をかけて計算されます。

課税譲渡所得=譲渡価額−譲渡費用−取得費−特別控除額

つまり譲渡費用と取得費をもれなく計上して、課税譲渡所得額を抑えることが節税に繋がります。譲渡費用と取得費として認められる費用を表にまとめました。

| 譲渡費用への計上が認められる費用 | 取得費にできる費用 |

|

|

※上記費用のうち、事業所得で経費として計上しているものは除外となります。

節税のためにも譲渡費用と取得費はしっかり計算しましょう。

控除や特例を活用する

不動産売却後に譲渡所得が出た場合、利用できる特例は3つあります。

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例(3,000万円特別控除)

- 所有期間が10年以上の場合の軽減税率の特例

- 特定の居住用財産の買換え特例(買換え特例)

居住用財産を譲渡した場合の3,000万円の特別控除の特例(3,000万円特別控除)

居住用財産を譲渡した場合の3,000万円の特別控除の特例(以下、3,000万円特別控除)とは、マイホーム(居住用財産)を売却したとき、所有期間にかかわらず譲渡所得から最高3,000万円を控除できる特例のことです。

この特例を適用できれば、マイホームを売却したときの譲渡所得が3,000万円を超えない限り、譲渡所得税がかからなくなります。

3,000万円特別控除を受けるための要件や手続き時の必要書類などは、下記記事で詳しく解説していますのでご覧ください。

不動産売却で損(譲渡損失)が出た場合、その年の確定申告は基本的には不要です。 しかし税負担を軽減する特例の利用により、計算結果がマイナスになるのであれば、確定申告が必要となります。 今回は不動産売却で損をしても確定申告が必要[…]

所有期間が10年以上の場合の軽減税率の特例

所有期間が10年以上の場合の軽減税率の特例(以下、軽減税率の特例)は、マイホーム(居住用財産)の所有期間が10年を超える場合、譲渡所得税を計算する際の税率が軽減される特例です。

売却するマイホームの所有期間が10年超の場合、課税譲渡所得にかかる税率は通常20.315%(所得税率15.315%+住民税率5%)です。

この特例を適用すると、6,000万円までの課税譲渡所得にかかる税率が、以下のとおりに引き下げられます。

| 所有期間 | 課税譲渡所得額 | 所得税率 | 住民税率 | |

| 10年超所有軽減税率の特例 | 10年超 | 6000万円以下の部分 | 10.21% | 4% |

| 6,000万円超を超える部分 | 15.315% | 5% |

(引用元:国税庁ホームページ)

※上記税率には復興特別所得税が合算されています。

特定の居住用財産の買換え特例(買換え特例)

特定の居住用財産の買換え特例(以下、買換え特例)は、所有期間が10年を超える居住用財産を売却し、代わりのマイホームに買い換えたときの特例です。

この特例を受けると、譲渡所得税の支払いを、買い換えたマイホームを売却するときまで先送りにできます。

譲渡所得税が免除されるわけではありませんが、売却時に納税をする必要はなくなります。

ふるさと納税で節税する

自分が選んだ自治体に寄付をすることで、返礼品やサービスが受け取れる制度が「ふるさと納税」です。

寄附金額から自己負担金(2,000円)を引いた金額が、所得税と住民税から控除されます。不動産売却においても、税金控除が受けられる貴重な制度のひとつです。

不動産売却による譲渡所得が発生し「ふるさと納税」で節税する場合は、控除上限額の試算が必要です。

ふるさと納税による不動産売却後の節税について詳しく知りたい方は、こちらの記事もご覧ください。

「不動産を売却して利益(譲渡所得)が出ると、ふるさと納税の節税効果が高まる」という意見を目にすることがありますが、これは本当なのでしょうか。 ふるさと納税は、生まれ故郷や支援したい自治体に寄附ができる制度です。 手続きをする[…]

損益通算、繰越控除を活用する

不動産売却で損をした(譲渡所得がマイナスになった)場合は、不動産売却にかかる譲渡所得税や住民税は発生しません。

しかし次の特例を利用することで、その他の税金対策が可能です。

- マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

不動産売却時の損失は、必要な条件を満たしていれば「損益通算」によって、同年のその他の収益と相殺できます。

また売却した年の所得よりも損失(譲渡損失)額が大きいときは「繰越控除」が利用できます。繰越控除を利用すると、最長4年間の所得税や住民税を軽減できるケースもあります。

損益通算と繰越控除について詳しく知りたい方は、こちらの記事もご覧ください。

不動産売却で損(譲渡損失)が出た場合、その年の確定申告は基本的には不要です。 しかし税負担を軽減する特例の利用により、計算結果がマイナスになるのであれば、確定申告が必要となります。 今回は不動産売却で損をしても確定申告が必要[…]

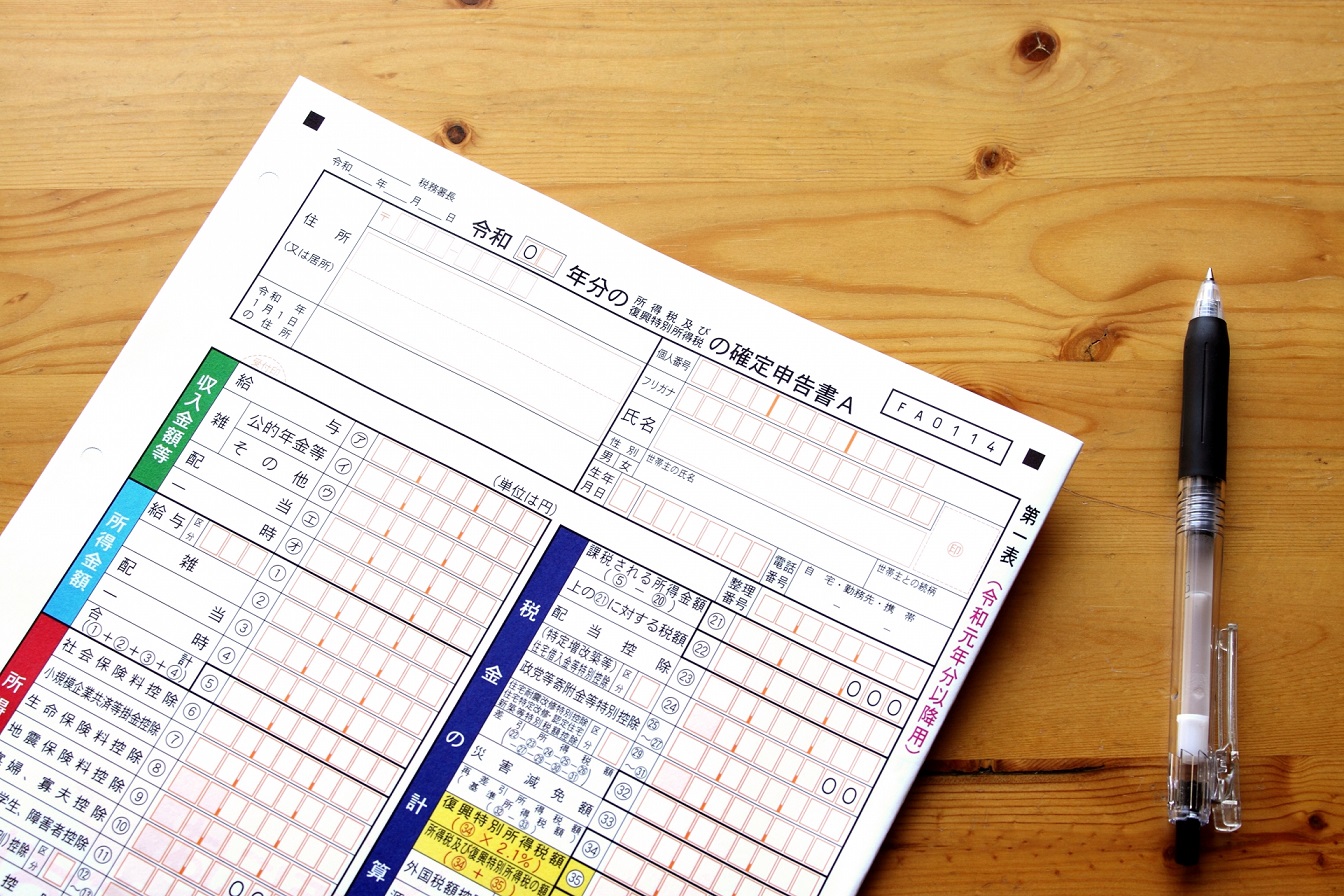

不動産売却後に確定申告する方法

不動産売却後に譲渡所得が出た場合は、確定申告が必要です。

また譲渡所得がマイナスであっても、税金の特例を利用する場合には確定申告が必要です。

確定申告は次の流れで進めます。

- 必要書類の準備

- 譲渡所得税額の計算

- 確定申告書等の記入

- 税務署への提出

確定申告の詳しい手順や、必要書類について知りたい方は、こちらの記事もご覧ください。

家や土地などの不動産を売却したあとには、確定申告が必要になる場合があります。 申告時期や必要書類など申告前に知っておきたい重要な情報も少なくありません。 この記事では不動産売却後の確定申告について、必要書類ややり方、申告[…]

不動産売却時の税金シミュレーション

ここからは具体的な数字を用いて、不動産売却時の税金(譲渡所得税・住民税)のシミュレーションを行います。

所有期間4年のマイホームを売却した例

- 取得費:3,500万円

- 譲渡費用:200万円

- 譲渡価額:3,000万円

=マイナス

この場合、譲渡所得がマイナスになるため譲渡所得税は発生しません。

損益通算や繰越控除の特例を検討しましょう。

所有期間6年のマイホームを売却した例

- 取得費:3,500万円

- 譲渡費用:200万円

- 譲渡価額:5,000万円

=1,300万円

この場合、3,000万円の特別控除を適用すると譲渡所得から3,000万円までが控除されるため、課税譲渡所得額は0円です。そのため譲渡所得税は発生しません。

所有期間11年のマイホームを売却した例

- 取得費:2,000万円

- 譲渡費用:100万円

- 譲渡価額:6,000万円

=3,900万円

この場合、3,000万円の特別控除を適用すると譲渡所得から3,000万円までが控除されるため、課税譲渡所得額は900万円です。

10年超所有軽減税率の特例を適用し税額を計算すると、以下のようになります。

=約128万円

不動産売却にかかる税金Q&A

最後に、不動産売却時によくある疑問とそれに対する回答をご紹介します。

Q.相続した不動産を売却した際にも税金はかかる?

相続した不動産を売却する際も、通常の不動産売却と同じく、譲渡所得が発生したときは譲渡所得税がかかります。

相続した不動産が被相続人の居住用財産であった場合、3,000万円特別控除は利用できません。

しかし、一定の要件を満たすと「相続空き家の3000万円特別控除」を適用して、売却時の課税譲渡所得から最高3,000万円が控除されます。

ただし「更地を相続した」「相続発生前3年以内に被相続人が取得した物件である」などの場合、この特別控除は適用できません。

相続不動産の売却は、物件の種類や所有期間によって適用される特例が異なるため、税理士など専門家に相談することをおすすめします。

Q.土地と建物の売却における税金に違いはある?

土地と建物で、売却の際にかかる税金の種類や税率に違いはありません。

ただし、譲渡所得税を計算する際の取得費の求め方や、適用できる特別控除といった細かな点が異なります。

例えば、建物の取得費を計算する際は、築年数に応じた減価償却費を差し引きます。

一方、土地は経年劣化しないため、取得費を求める際に減価償却費を差し引く必要はありません。

また、更地を売却する場合、居住用財産の3,000万円の特別控除を適用することはできません。

家屋を含む居住用財産を売却したときに適用できる特例であるためです。

土地と建物では、譲渡所得税の計算や適用される特例などに細かな違いがあるため、不明な点があるときは、税理士や最寄りの税務署などに相談するとよいでしょう。

Q.不動産売却にかかる税金の相談窓口は?

不動産売却時の税金は、以下の窓口で相談が可能です。

- 売却した不動産の住所を管轄する税務署

- 自治体の役場が実施する相談会

- 税理士や公認会計士への相談 など

税務署や自治体の相談会は、無料で相談できます。

具体的な税額を計算してもらいたいときや確定申告の手続きを依頼したいときは、税理士に相談するとよいでしょう。

税理士を探す方法は「インターネットで検索する」「不動産会社に紹介してもらう」などがあります。

初回相談は無料であるケースもあるため、不動産売却時の税金について分からないことがあるときは、気軽に問い合わせてみるとよいでしょう。

まとめ

不動産を売却した際には、複数の税金が発生します。

しかしマイホーム購入者を対象とした税金の軽減措置があるため、しっかり対策をすれば節税できます。

税金の計算に不安のある方は、不動産会社にシミュレーションの相談をしてみましょう。